6月3日中午12点,中子星金融直播间准时开播。联海资产总经理周清主讲量化视角下的A股市场机会展望。

本次专题由中子星金融主办,新浪财经、朝阳永续、百度APP、36氪、知顿、投资家联合直播。

点击图片二维码即可收看(直播一周内回看免费)。

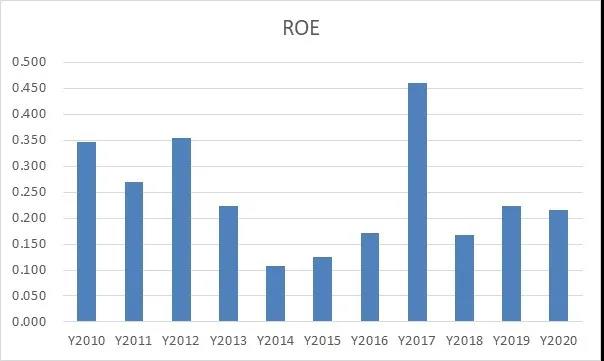

从当前市场环境来看,国内疫情进入尾声,复工数据快速恢复。从经济数据来看,经济下滑略低于预期;从A股基本面看,受疫情冲击,A股一季度收入和净利润双双出现负增长;从政策角度来说,货币政策基调持续宽松,两会之后财政政策后续发力。

综合来看,疫情对于经济和上市公司的冲击已经基本明朗,一季度数据基本符合预期,4月份以来不确定性风险著下降。两会基调重心维稳,提振市场信心。后期市场影响重心取决于境外环境和国内政策。

从量化视角分析A股市场

下面,我们从量化驱动因子的角度,分析A股市场的一些投资机会。

从过去10年的历史看,市值驱动力因子偏重小盘股票。2010-2019年,小盘股票有比较明显的超额收益,在今年前4个月会更为明显。

分红指标:有些投资逻辑趋向于选择高分红股票,我们在用量化指标进行验证时发现,高分红股票长期看存在超额收益,但是并不显著,因子IC值在0.1左右,这一指标说明高分红股票长期来说,会有一个超额收益,但是短期实际上有不确定性。

PE/PB估值:与分红指标一样,过去10年用PE/PB指标进行投资的选择,效果都不显著,长期IC值在0.1 左右。长期选择低估值的股票,拉长1-3年的量级可能会有超额收益,但在短期内收益不显著。

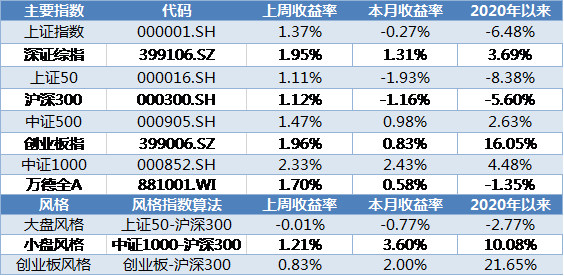

ROE:在基本面的指标里,ROE比估值、分红指标更为有效。国内机构投资者和专业投资者对ROE指标都比较看重,我们通过测算发现,ROE在过去10年,指标的区分度,即IC值达到了0.25。选择高ROE的股票,会比PE/PB、分红指标效率更高。

其他一些指标,包括盈利成长性、相对估值,比ROE弱一些,但比绝对估值指标、分红指标要更有效。

我们也统计了一些其它量化指标,发现在投资者结构上会对选股有一些帮助,比如股东户数。如果持股股东户数越高,股票在中长期的超额收益会越明显,指标的相关IC值达到0.15。

市场涨跌对股票的影响:通过对过去10年样本的测算,发现追涨这一逻辑实际上是不成立的。股票过去一周左右的超额收益如果比较高,未来一周股票倾向于比较高的负向的超额收益,在一周的量级上,是反转的逻辑,不是追涨杀跌的逻辑。为了验证这一周期,我们测算了一周、两周、1个月、2个月、3个月、6个月,发现追涨更有效的周期,是2个月这一周期。2个月以内的周期,体现的是反转的特征。

核心结论

1. 在全球市场动荡的过程中,A股市场有一定相对优势。

2. 国内市场流动性持续宽松,境内投资者和境外投资者都是持续增持的状态。

3. 短期配置角度:未来财政政策有比较强预期,对于政策受益的板块和行业会具备相对价值(新基建-科技类股票)。

4. 资产表现持续分化,基本面良好的资产,预期收益率会有显著优势。

5. 重点关注指标:ROE、净利润增速这些与盈利相关的指标。

6. 后续关注重点:境外环境变化、财政政策力度投向、企业基本面修复速度。

宏观量化分析投资机会

接下来,我们从宏观角度做一些大类资产投资机会的分析。

通过对过去10年大类资产收益率进行梳理,我们发现,权益类资产收益率排名第一的年份,占比50%,最长连续3年(2012-2014年),权益类资产收益率超过了房价、利率、原油、黄金等资产,黄金大多数情况下表现偏差。

当前市场环境下,如何选择大类资产?

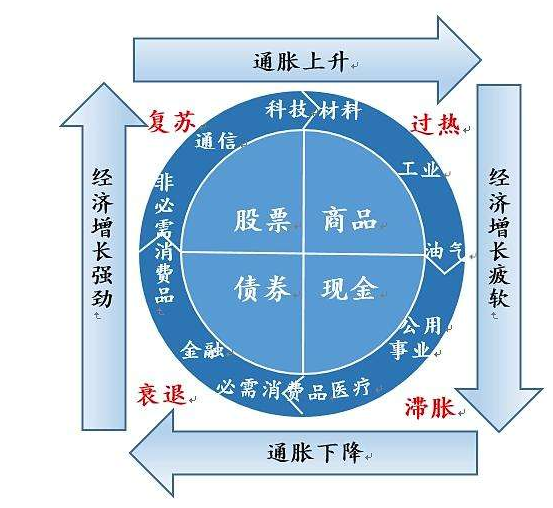

首先看关键指标,包括经济指标和流动性指标。目前全球经济处于滞涨与衰退之间,流动性短期宽松,如果未来经济恢复比较慢的话,长期流动性还是会走向通缩。按照美林投资时钟,在这一期间最优的资产选择是债券和必需消费品,从今年前几个月的资产收益率也能够看出来,大类资产和宏观环境是相互印证的。

第二,看对冲基金的投资策略,我们统计了全球过去20年对冲基金的表现,发现包括套利、CTA、事件驱动、股票多空、宏观对冲、相对价值等策略的表现是在不断轮动,比如2017年表现最好的是股票多空策略,2018年是相对价值策略表现最好。

国内对冲基金最近5年的表现,我们统计了中性策略、债券策略、期货策略、混合策略、股票策略,其中也呈现了轮动的特征,比如2019年表现最好的是股票型策略、2018年是债券策略,2020年到目前为止,表现最好的是期货投资策略。

综上,无论是从全球还是国内,对冲基金各个投资策略之间都呈现出轮动的特征,而且单一策略的强势通常不超过3年。

核心结论

基于对大类资产和投资策略的判断,我们的判断如下:

1. 当前全球环境仍有一定不确定性,面临经济衰退。流动性短期宽松,全球面临短期通胀,经济下滑导致需求不足,未来有通缩预期。

2. 在当前环境下,全球经济处于衰退期,高风险大类资产需要回避。经济复苏预计需要2-3年时间,在后续几个季度需要持续关注经济衰退进展的信号,如果经济出现复苏的迹象,可以提早布局权益类资产。

3. 多维度数据表明,中国全球经济复苏快于全球经济复苏。

4. 短期内投资策略方面,从当前市场表现结合过去年度策略表现来看,2020年相对优势全球策略:商品期货(CTA)、统计套利策略(宏观、多空),中国相对优势策略:股票策略、量化策略,量化策略受益于整体波动率的高位。