逻辑切换,双轮驱动才是促进医疗可持续发展的良方。

得益于在数字医疗领域的提前加注与持续深耕,如今,联想之星的投资逻辑更加清晰,已投出一系列代表项目。

而在医疗投资下半场,数字医疗将迎来长达十年计的红利期,也将更好地解决“缺好医”的难题,造福国计民生。

在年终盘点中,联想之星合伙人陆刚对数字医疗的过去、现在和未来做出了深入剖析与宏观预测。

联想之星合伙人 陆刚

港股18A跌破信仰,医疗投资还有未来吗?

问:港股18A(创新医药板块)的上市公司,从2021年初到现在不仅破发严重,而且从去年6月份开始整个板块一路下跌到几乎所有公司的股价都被腰斩,二级市场医药投资人直呼“至暗时刻”来临。

但一级市场的投资似乎还是高烧不退。

生物医药的泡沫有多大?医保的集采压力之下,医疗投资还有没有未来?

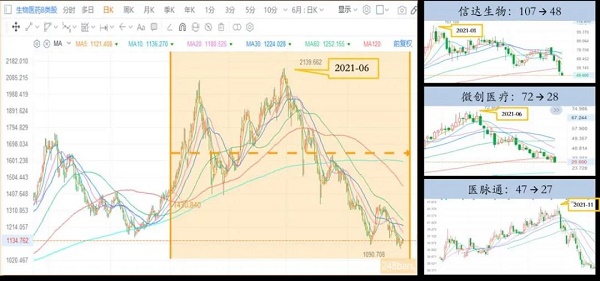

陆刚:可以看看下面这张图,反映了港股18A的走势。

的确如你所说,从生物医药到医疗器械到医疗服务,可以看到诸多大市值的龙头企业的股价都从顶点下跌到了腰部以下,更遑论一众其他公司。

这种“板块性下跌”,我理解只会是一个原因——信仰动摇了。

为什么信仰动摇了?

大的政策背景是医保集采与国谈,从仿制药到创新药,采购价格大幅下降,与之前投资人的测算模型相比,药品市场整体容量的天花板被显著压低。

集采国谈,比预期中来得更快,力度也比预期更猛,资本市场的乐观情绪受到了当头一击。

我们是怎么理解这个变化的?套用一句话,“出来混总是要还的”。

从2018年医保局成立开始,一头灰犀牛就已经缓缓走来,但大家视而不见,脱离理性的价值中枢,在击鼓传花中享受着价格泡沫带来的快感。

泡沫累积直到今天股价暴跌,才惊呼黑天鹅来了,岂不是有点揣着明白装糊涂?

就生物新药和器械耗材这两个大板块来看,我觉得它们必然面临一个泡沫资产逐步出清的过程。

这方面的缘由已然形成市场共识:

一是适应症开发非常拥挤;

二是创新同质化严重;

三是资产泡沫一直累积得比较多,面临较大的价格调整的压力;

四是天花板的问题,医保集采促使药品价格下调。

就这个出清的过程,我们的看法是:

一方面,在这个过程中,大部分伪创新或创新度不高综合能力偏弱的,首先会被出清。

即使能成药,如果商业化能力不够强悍,也许成药之日就是好消息出尽之时,从而导致股价阴跌被淘汰出局。

优质的公司会在这个出清过程中“剩者为王”。

另一方面,从二级市场倒逼一级市场,整体估值水位必然要下调,向理性的价值中枢靠拢。

一些高估值但现金不甚充足的公司,可能很快要做好“down round”的思想准备了。

我个人判断,这个出清的过程可能还需要一年半的时间。

这种出清的实质,是价格去泡沫的过程,而不是价值的丧失。

创新药和创新器械所带来的医疗产业升级和更大临床价值,不仅依然存在,而且会随着时间推移而日渐增大。

而受益于五年来大量资本加注到这个产业后,积累形成了大量的优质资产、优质人才,改善了产业环境,建立起了良好的创新机制。

这给下阶段的并购整合、创业再出发带来更多、更广阔的选择和机遇。

所以在出清的过程中,同样会迎来系统性的投资和发展机会,只不过创新创业的逻辑已然变化,投资要素与投资逻辑也开始向深水区迭代。

换句话说,在老龄化加剧和医疗需求升级这两大动力依然未变甚至加强的趋势之下,对医疗健康产业“丧失信仰”是错误的,不“与时俱进”肯定是更加错误的。

提前大力加注数字医疗的联想之星有何斩获?

问:从2016年开始,联想之星在医疗健康方向的投资策略就是“两大支柱”。

能否介绍一下,在生物医药这个第一支柱之外,数字医疗这个第二支柱在2021年的发展情况。

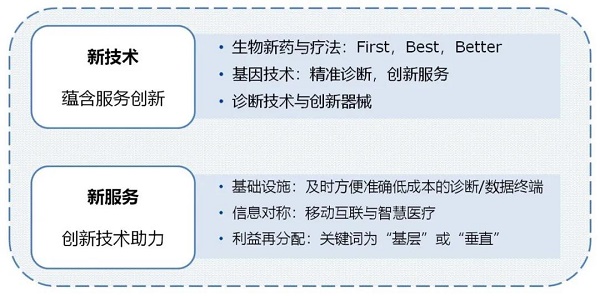

陆刚:出于对“不断增长的医疗需求”和“有限的支付能力”这对矛盾演进过程的研究,以及对医疗健康产业发展前景的长期看好,我们的投资策略在2016年就确定为两大方向,也就是两大支柱:

以生物医药为主的“新技术”,以智慧医疗为核心的“新服务”。

下面这个图是2016年7月的WILL大会上用的。

这几年下来看,投资组合的打造的确是围绕这个策略,一直持续没有动摇过。

到2021年,有了一些迭代细化:

一是与生物医药等新技术驱动相关的产业,从原来主要看创新药、基因科技、器械耗材相关的项目,延伸到整个产业链。

比如原研药供给、实验室建设等,到今天累计投资了近50家创新企业。

二是与创新服务相关的数字医疗,以数字化、智能化赋能医疗产业,累计投资了40多家公司。

对于生物医药投资,也就是第一支柱“新技术”的投资,我们已经持续了十二年,并投资了一批优质公司,包括四家已IPO公司——开拓药业、燃石医学、康诺亚、Axonics,以及数个临近IPO的高成长公司。

他们形成了医疗板块的第一支柱,给基金整体业绩带来了很高的贡献。

对生物医药品类,我们一方面长期看好,另外近两年也在应趋势的演进,做策略细化和要素调整。

会着重投资创新度和全球化能力更强、产品布局更能符合中国老龄化需求和经济性要求的项目。

简单说就是国民好药,老百姓承担得起的好药,而非一味追逐first in class概念。

我们在数字医疗方向的投资,也就是第二支柱“新服务”,从2016年开始,有个变化过程。

2016到2017两年多时间,是学习和探索、下力气交学费的阶段,这个阶段项目数量不算太多,但研究数量不少。

从2018年5月份我们开始加大投资力度,投资额逐年一浪高过一浪。

为什么是这个很具体的时间点呢?

因为国家医保局在这个时间点成立了,我们预判的政策变局条件也就触发了。

以这个时间点开始,中国的医疗产业,从“以药养医”阶段,开始切换到“以服务养医”阶段。

从微观来看,我们投资组合中的数字医疗被投企业,在2021年是快速增长年。

这种增长不仅仅是融资上屡获知名机构大额资金的加持,更是因为在技术发展和商业落地上,获得了医生群体、医疗机构等的认可与积极合作。

这40多个项目形成的组合,其价值增长开始为基金整体业绩带来显著贡献。

与早出发六年的第一支柱的价值贡献相比,数字医疗已能配上“第二支柱”的称谓。

如果把这40多家企业群体作为样本,来做个观察分析,“以服务养医”已然处于早春阶段。

基于对这些已投企业的了解和信心,尤其是估值并没有太多泡沫的信心,我们基金还积极追加了多个项目。

问:联想之星在数字医疗领域,投资了哪些有代表性的项目?

陆刚:第一批项目中现在有几个成长较快,它们的探索也比较有价值,反映出我们第一阶段,也就是“交学费”阶段的投资小有收获。

典型项目比如优加健康,已形成优质医疗网络,并对多家一流商保公司开展了赋能合作;

比如深睿医疗,已身处影像AI平台的第一梯队。

第二批的代表性项目,比如精锋医疗,是腹腔手术机器人赛道的头部企业之一。

不仅业务推进发展迅速,核心团队的成长更是有诸多令人惊喜之处,是我非常喜欢的一家公司。

此外还有做骨科AI与机器人的长木谷,近期完成了新一轮5.4亿元由IDG资本、中金资本、鼎晖等机构参与的融资;

脑血管领域的诊疗一体化AI企业强联智创这两年也发展迅速,2021年连续完成了3轮融资,也是红杉、博远、元生、山蓝等一众专业度很高的机构给予了支持。

这些企业的共同特点是,不仅在打造技术平台和推进智能化产品上走在业界前列,更是在着眼未来需求、走通商业模式和解决商业落地难题上,基本形成了闭环。

从这个层面看,在商业落地依然是难点的数字医疗领域,说这几家的轨迹和经验,具有一定的“代表性”,不太为过。

2021年新投资的一批项目,也非常有特点,并呈现出快速发展。

现在行业共识开始凝聚,它们比前面的项目幸运,可以说赶上了春天。

比如艾登科技,用SaaS化的方式做DRGs,这和医院、医生、医保之间的对接以及更高效地使用支付资源是高度相关的;

比如蓬涞数据,做医院人力资源系统和薪酬绩效,能更准确地评估和指导医生的工作,帮助医院提高精细化的管理水平,平衡满足医保控费和医院发展的不同需求。

这两家公司都是做信息化,但与传统的信息化软件企业不同,是带有智能化赋能和持续满足医院刚需的新一代信息化企业。

这种数字化和智能化的发展,不仅在医疗服务产业出现,同样发生在药物开发等其他产业领域。

也就是说,我们关注的是通过数字化和智能化,带来的产业改造和升级机遇。

在这个产业升级主题下,去年我们投了个非常有意思的案子,是耀乘健康。

粗略看,这是一家做临床管理系统开发的公司,业务是帮助药企提高临床研究效率和降低开发成本,核心是解决跨中心、跨平台、跨国、跨不同临床阶段的复杂协调难题。

但往深里看,可以发现这个公司正在做的事情,是打通底层数据,逐步形成一个新平台。

不仅提供一系列完整、互联互通的功能模块,形成了一系列完整链条,更是通过内置的智能化临床逻辑引擎,为创新药企带来更高的合作价值。

这个公司带有浓厚的谷歌血统,团队创始人和很多高管均出身谷歌,加上Medidata亚太区高管的加盟,还是挺有降维打击的味道的。

投了之后,我们也在积极帮助他们,对接已投创新药企开展合作。

相信不久的将来,耀乘健康会很好地赋能我们的这些被投企业。

数字医疗的细分赛道和投资逻辑

问:能不能具体分享一下,联想之星在数字医疗的关注赛道,或者说关注的成长要素?

陆刚:最近两三年,我们眼中的数字医疗,大逻辑上要与几个关键利益方相关:

一是与医生服务能力与效率高度相关的,包括医生、医院等;

二是与支付资源方相关的,让医保更好地激励医生和医院服务患者,让商保更好地发展;

三是与药厂、器械厂等产品供给方相关的;最后是与医患关系相关的。

数字医疗一个很重要的特点是与服务高度相关,所以我自己喜欢说“新服务”,更能品尝出服务这个核心要素的味道。

另外一个特点是赋能,通过数字化、智能化来赋能相关方,是现阶段医疗服务产业最核心的痛点需求。

赋能型产业力量的欠缺,会拖累“看病难、看病贵”问题的解决。

具体一点说,从相关性的大逻辑细化延伸下来,我们有五个比较关注的赛道:

1、智能科技与远程技术/机器人:赋能医生与科室的诊疗能力与成长效率,更快提高“合格医生”的数量型供给。

2、数字疗法与互联网医疗:从流量到服务,在医患间建立强联系,提高医疗服务的可及性、及时性与经济性。

3、院内信息化、DRGs等:赋能于医保控费与医院经营,在可支付的前提下,提高医生积极性。

4、商保新产品:健康险、长护险、带病险、门诊险等,满足小康中产需求,对医保形成重要补充

5、分级诊疗与医联体科室:提高医疗机构间的分工与合作效率。

问:上面不断提到数字化、智能化的赋能,“医疗+AI”已经热了几年,有些头部项目的融资热度已经“凉了下来”。

联想之星对这个领域的趋势有何判断?会持续加注吗?

陆刚:的确是。从2017年开始,AI+医疗变得比较热,后来变成医疗+AI,AI赋能从影像延续到多个产业,包括AI新药开发。

到2020年,诸多高估值高融资的头部项目,大把烧钱之下,商业落地却远不如预期,资本市场的热情就有了一定的消退。

我们有自己对于AI的理解,绝不是从产品开发是否需要AI技术的角度来看,而是从能否驱动商业“滚雪球式”发展的角度来看AI技术的价值。

或者说投资的关注要素,是创业团队是否有具备商业化AI推动能力的团队,而不是AI技术大咖团队去做商业化。

举例来说,很多初创公司切入AI影像。

但我们认为,一方面AI技术在医疗影像领域,依靠大量数据训练,准确率很快就能从45%提升到90%,但继续投入数据带来的提升很有限,很容易被后来者赶超。

那么到最后各家的准确率都很高,可替代性也就变得很强。

在一个研发成本高但边际成本极低的技术领域,最后产品售卖就会变成价格比拼,商业上的生存空间就比较局促。

对这种领域来说,AI技术的商业价值呈抛物线走向,与常见的软件类似。

另外一些领域,AI技术的商业价值,可能会呈指数增长曲线。

随着数据量的积累和未来商业客户服务量的持续增加,AI不仅能带来产品的持续提升,更能够沿着价值链延伸,在多个环节创造医疗价值,成为医生离不开的、越来越强大的帮手。

我们投的长木谷、强联智创都是比较典型的医疗+AI项目,它们正在探索垂直型AI,并取得了一定成效。

垂直型AI切入某个科室后,能赋能科室的整个链条,解决多个问题。以后会有更多公司做垂直型AI。

在这方面,我们已通过和被投企业的共同成长和深入一线的观察,形成了很多的经验和心得。

在这个领域,我们有很强的投入决心,也有一批项目正在和我们深入接触。

相信我们的经验心得,也会给予后续项目很好的战略支持。

问:你刚才提到的AI创新药开发,去年讨论得非常热,你怎么看?

陆刚:很多机构投资了AIDD,这个领域的讨论也特别多特别激烈,看好和看衰的,各有道理和逻辑,我不太好评价。

其实也没啥资格去评头论足,只能说一下几个客观情况和我个人的看法。

第一个情况是AIDD公司与大药厂的合作。

看欧美的AIDD公司,领头羊们已经和辉瑞、阿斯利康、赛诺菲、礼来等顶级药企在多个管线的开发上形成了实质性合作,标志着其AI能力得到大药厂的认可。

中国AIDD公司大多以自己开发管线为主,药厂的合作刚开始萌芽。

第二个情况是,2021年纳斯达克有好几个AIDD公司IPO。

如AbCellera(代码ABCL)、Exscientia(代码EXAI)、Relay(代码RLAY)等,这几家公司IPO后的最新股价走势如下图所示。

说明了什么?至少说明,纳斯达克不太认同一级市场的高估值。

第三个情况是,中国AIDD的公司持续获得高额融资和高估值。

背后的投资机构大多数还是TMT基金,专业的医疗投资机构们并没有重磅参与,观望或者试探性参与的比较多。

对于AIDD大方向我是看好的,但AIDD现在还处在初级阶段,其发展可能需要逐步获得三个认同:

首先是获得资本认同和追捧。

在这个层面已经做到了,但高预期之下阶段性地让“最乐观的投资人”开始出现小失望,估值的下调反映了这个现实。

第二个认同,是主流药厂的认同和合作。

主流药厂积累了非常丰富的、多维度的数据和开发经验。

对于AI公司来说这些数据和经验都是非常宝贵的“数据资产”,是其AI引擎饥渴地需要被投喂的“数据资产”,这种数据资产在公开渠道是难以获得的。

因此,欧美的AIDD公司和大药厂,在认清各自优劣势的基础上,展开密切合作,毫无疑问会加速这个技术切入新药产业、贡献价值的速度。

在这方面,中国药厂需要以更开放更大胆的姿态参与进来。

而中国AIDD公司的核心价值成长,离不开拿下与药厂的合作订单,展示合作的诚意与能力。

对于独立开发形成自有管线资产、做成以AI驱动的Biotech公司的故事,我暂时不是特别买单。

第三个认同,是最难的,是FDA等药审机构的认同。

暂时不要求AI成药上市,起码要求二期临床结束能呈现出优异结果。在这方面,纳斯达克已上市的几家领头羊,重任在肩。

至于说到这个领域的创业氛围,还是非常浓厚的,甚至是带有一定的创业投机性质。

既有AI技术大咖创业,也有药厂老炮出来拥抱AIDD。

我接触很多公司后,有个不甚贴切的比喻,可以粗略地描述一下对投资逻辑的思考:

相对传统的研发技术,AI技术好比一把锋利的宝剑,能更高效地削铁如泥,这是大家看好其光明前景的缘由。

一个AI技术拥有者,好比锻造宝剑的铸剑师,需要的是做出宝剑的能力,也就是打造AI引擎和软件平台的能力;

而用AI技术不断开发出新药的,就如一个剑客,面对不同战场(靶点or病种),需要有实战经验支撑的战斗能力。

投资的时候,我们投的到底是铸剑师,还是剑客,需要清清楚楚,不能模糊了对象的角色。

因为从历史上看,既是顶级铸剑师又是顶级剑客的狠角儿,几乎没有出现过,两者能力差异过大往往很难兼得。

逻辑切换,双轮驱动才是促进医疗可持续发展的良方

问:从前些年热过的互联网+医疗,到AI+医疗,再到现在的数字医疗,似乎一些媒体和投资机构,在频繁换着马甲。

数字医疗是不是一个新马甲?

陆刚:我们对这个方向的称呼是“新服务”。

“数字医疗”要说是新马甲也可以,大多数媒体和机构愿意这么说,在不影响行业实质的情况下,我们也就这么换个名字,大家好建立共鸣一些。

互联网+医疗、AI+医疗,我们都参与过。

对数字医疗产业趋势的理解,也是一个不断探索的过程。

在2016年的WILL大会上,我们提出了持久战和三个发展阶段的预测。

现在看,这对投资大逻辑还是有比较强的指导价值的。

“以药养医”在2016年之前,是医疗产业的一个顽疾。

我们对当时的政策面能否大力推动“以药养医”转变为“以服务养医”还不是很明朗,只知道必然要变,必需要变,不变就很难可持续发展。

而到2018年5月医保局成立,显示出国家医疗体系强大的改造能力。

2019、2020年连续几次集采的态度之坚决、落点之精准、力度之猛烈,让很多产业方大吃一惊。

由这个触发条件,也就是上图中红圈的“新医改机制的赋能”这个关键条件成立后,医疗产业开始度过第一阶段,步入第二阶段“交易和粘结期”。

产业发展的大逻辑,以及由此带来的投资逻辑,也就发生很大的变化。

从更宏观看,中国医疗的问题,一直是供给侧不足的问题。

一方面,是缺好药,缺满足14亿人口老龄化压力下,支付得起的“国民好药”。

另一方面,是缺好医,缺足够数量、足够质量、分布相对均匀的医生和医疗机构。

这两方面的供给不足,在2010年之前,大大制约了健康产业的发展。

过去十多年是医疗产业大发展的上半场,投资机构支持了非常多的创新药企和器械、设备厂商。

据统计,2015年来创新药赛道累计融资1.5万亿人民币,批准上市新药数量占全球的14.8%,在研新药数量占全球的32.3%。

这个成绩非常之显著,初步解决了“缺好药”的问题,药品、器械价格大幅下降,医保支付的压力大为缓解。

医疗投资的下半场,是解决“缺好医”的问题。

如何通过技术升级和商业重构,促进医生成长、促进医疗机构效率提高、促进支付资源高效运转等等,就是数字医疗的历史使命。

从这个使命来看,下半场的逻辑,已与上半场差异迥然。

这个下半场的发展会持续多久,换句话说数字医疗的红利期有多久?

我的看法是,可能十年计。

所以,在新形势、新使命下,就非常需要进行逻辑切换了。

双轮驱动,继续深入推进“缺好药”的新技术投资逻辑,大力推动“赋能”的数字医疗投资逻辑,通过投资、扶持创新企业来持续解决“缺好医”的问题。

两者并行,是我们认为解决14亿人口老龄化的刚需、解决医疗可持续发展的良方。