千亿市场的大蛋糕之下,拼规模、拼产品、拼性价比,肉搏战日益激烈。尽管如此,依然难脱困境。负重扩张的奈雪增收不增利,2021年净利润亏损1.45亿元,单店平均日销售额也在持续下滑。不仅是奈雪的茶,不少新茶饮企业也显现疲态,规模效应路漫漫其修远。但身处赛道“暗线”的供应商们却“赢麻了”。随着新茶饮不断连锁化、规模化,背后的供应链企业一改小、散、乱的原貌,乘势规模化、标准化发展。

最近,从包材到果汁业务,新茶饮供应商们掀起一波上市潮:

2022年5月,恒鑫生活披露招股书,其为喜茶、蜜雪冰城等新茶饮企业的包装材料供应商,拟在创业板上市;

同样5月,宝立食品首发过会即将登陆上交所,产品包括果酱、爆珠、晶球和粉圆等多款饮品甜点配料,客户涵盖喜茶、星巴克;

6月,田野股份向北交所递交招股书,主营原料果汁业务,客户包括奈雪的茶、茶百道、一点点等头部新茶饮……

受益于产业东风,新茶饮供应链企业们争先恐后拥抱资本。更早些,2021年4月底,主要产品为植脂末(奶精)的佳禾食品登陆上交所,其客户包括CoCo都可、蜜雪冰城等。

崛起背后,这些新茶饮“卖水人”的成色如何?机会之外,又有何远虑和近忧?

排队上市,比新茶饮赚钱?

基本面而言,新茶饮供应链企业们诠释了什么叫背靠大树好乘凉。新茶饮的消费力持续爆发、规模化扩张,“卖水人”可坐收渔翁之利。

换言之,前场新茶饮玩家们战得越激烈,后场提供基础材料的供应链企业便赚得越多,相应的,也更早实现盈利的“小目标”。

为奶茶提供“灵魂果汁”的田野股份成立于2007年,主要从事热带果蔬原料制品的研发、生产和销售,产品包括原料果汁、速冻果蔬、鲜果等。此前,田野股份已于2015年在新三板挂牌,彼时融资近3亿元。

基本面不错。2019~2021年,田野股份分别实现营业收入2.90亿元、2.66亿元和4.59亿元;净利润分别为2432.09万元、2100.17万元及6517.76万元。

制作包材的恒鑫生活,销量也是节节上涨。2021年,公司纸杯销量高达18.8亿只,杯盖有12.2亿只,塑料杯也卖了近2.3亿只。

2019~2021年,恒鑫生活分别实现营业收入5.44亿元、4.24亿元、7.19亿元,净利润分别为7025.28万元、2608.65万元、8026.73万元。

对比奈雪的茶2021年营收近40亿元的体量、却亏损1.45亿元的窘境,田野股份、恒鑫生活的营收规模虽难与之一战,但作为供应商稳定盈利的滋润感令人羡慕,可谓赚得盆满钵满。

尤其是2021年,二者的业绩都“突飞猛进”:田野股份营收增长72.57%,经营活动产生的现金流量净额为9688.89万元;恒鑫生活营收增长69.58%,经营活动产生的现金流量净额为1.44亿元。

相同的“脉动”背后,是新茶饮的强势推动。高增长一方面源自于2020年受疫情影响的低基数,更重要的原因则是下游需求的激增。

2021年是新茶饮的扩张大年。据《2022年中国餐饮经营研报》显示,2021年,蜜雪冰城新增门店3846家,门店总数达到20000家。书亦烧仙草新增门店1953家,门店总数达到7000家;这一年,奈雪的茶也继续开店,新增门店数量326家。喜茶的门店数量也达到了897家,接近千店。

越来越多的千店品牌横空出世,自然足够“养肥”链条上的供应商。

恒鑫生活的业绩“起飞”跟新茶饮关系密切。叠加全国“升级版限塑令”实施,其2020 年新增喜茶、Manner咖啡、益禾堂、古茗等客户;2021 年,新增蜜雪冰城、Coco 都可茶饮等客户。

当然,冲击上市更引人注目的,是造富效应。

具体看,田野股份此次计划将募资4.75亿元,恒鑫生活拟募资5.38亿元,宝立食品计划募资4.6亿元;以“奶精第一股”身份上市的佳禾食品,目前市值在60亿元左右。

毛利率承压,大客户依赖,洗牌依然激烈

新茶饮供应链企业真的可以如此躺赢吗?并不尽然。深层看,光鲜背后,依然“暗流涌动”。

比如,恒鑫生活正陷入毛利率困扰。原材料上涨等客观因素吞噬利润,近三年,恒鑫生活综合毛利率分别为43.12%、32.6%和27.21%。其也在财务风险中提示了“毛利率波动风险”。

田野股份也面临同样问题,贡献了最多收入的原料果汁产品,近三年毛利率分别为 29.02%、27.95%及 28.63%。

不难理解。新茶饮供应链企业主要服务B端客户,且行业竞品较多,上游技术并无明显壁垒。供应链上的竞争同样“热闹”。

比如在原料果汁加工行业,除田野股份之外,鲜活果汁、四川佳美食品等台资企业,也是品牌们的供应商常客。产品而言,各家差异并不大,均可以根据新茶饮品牌的需求提供定制化的产品。

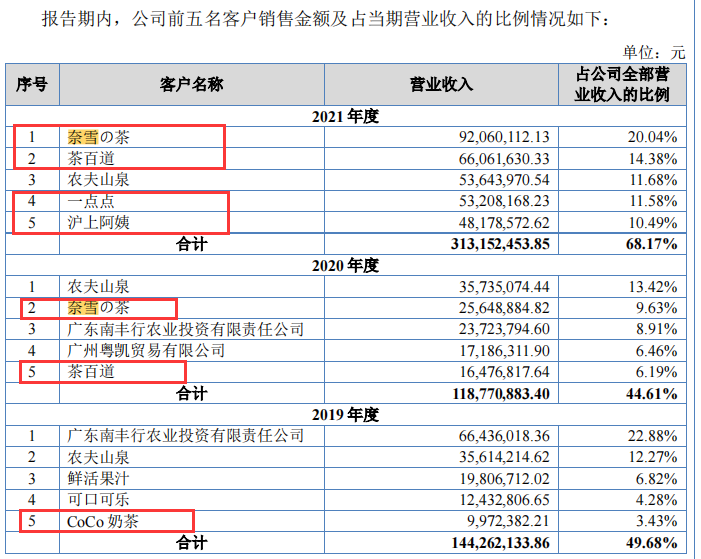

对田野股份而言,更大的问题在于大客户依赖困扰。田野股份报告期内对前五大客户的销售收入占比分别为49.68%、44.61%和68.17%。

唇亡齿寒的依赖关系,势必削弱供应链企业的议价能力。在过去一年中,喜茶、奈雪纷纷降价打起“价格战”,成本压力挤压自然传导到了供应链层面。

2021年田野股份对新茶饮行业的产品销售价格就有所下降。换言之,对于田野股份而言,或许很难通过提价,得以升高毛利率。

进一步看,田野股份和新茶饮品牌的“绑定关系”逐渐加深,看其前五大客户的更迭更为清晰。

2021年新茶饮客户带来的收入占据田野股份总营收的61.82%,前五大客户除却2020年的第一大客户农夫山泉外,奈雪的茶、茶百道、一点点、沪上阿姨均为新茶饮头部。

显然,作为供应商田野股份与客户们是相互成就的。以奈雪的茶爆品“霸气玉油柑”为例,这一爆款的诞生,背后就是田野股份的原材料供应支撑。

但一荣俱荣、一损俱损,营收上对新茶饮企业的依赖,无形之中形成了坚固的成长枷锁。更何况,头部品牌的供应链资源议价能力很强,这也形成了得天独厚的“碾压”优势。

更值得注意的是,田野股份为新茶饮品牌提供原料的同时,也获得了投资。2021年底,奈雪的茶向田野股份投资3864万元,获得其4.4%的股份;同时,沪上阿姨也投资了322万元。

大客户的入股,则直接为田野股份带来了关联交易的质疑,业务独立性受到拷问,为此次上市增添了一些不确定性。

恒鑫生活也面临着大客户依赖的困扰。2019~2021年,恒鑫生活向前五大供应商的采购占比分别为75.22%、66.57%和61.16%,较为集中。

具体看,瑞幸咖啡和喜茶更成为了恒鑫生活2021年的第一大和第三大客户。这一年,瑞幸咖啡为恒鑫生活贡献了8319.3万元的销售额,收入占比11.57%;喜茶旗下全资子公司深圳猩米科技有限公司则贡献了2733.14万元的销售额,占比为3.8%。

的确,享受新茶饮发展红利的同时,供应链企业们也切实感受到了掣肘与压力。

更进一步,洗牌形势也愈发严峻,对内功的挑战也在增强。

新茶饮的内卷仍在持续,出新周期持续缩短,出新难度不断增高。产品端,除了茶、奶、珍珠等常见原料外,近两年的新茶饮还迎来了坚果家族、五谷队伍、稀奇水果等,汤圆、蛋糕、芋泥等主食也“跨界”其中,原料战争从不止息。

这也意味着供应链工作的愈发繁杂,面临更大的基本功挑战。如何保障原料稳定供应、规范化操作、全链条储存?都需要供应商们与时俱进、更新技术、加强迭代,兼顾创新与质量,不断追求极致。

行业强迭代,已经带来影响。健康导向之下,向“奶精”说不,成为新茶饮的一大重要趋势。2022年6月,喜茶带头发布“真奶”倡议,呼吁行业使用真奶,拒绝植脂末(即奶精)。隔空喊话,明显是向着蜜雪冰城、茶百道等中低端奶茶品牌“宣战”。

压力却率先给到背后的奶精企业,“奶精第一股”佳禾食品遭受重重一击。2020年开始,佳禾食品盈利能力就开始显得乏力,当年的归母净利润为2.17亿元,同比减少19.96%;2021净利润约1.51亿元,同比减少了30.19%。

扩产忧虑与金主抢食,警惕降维打击

目光看向未来,上市募资更引人注目的是,新茶饮供应链企业们呼之欲出的扩张野心。

田野股份的募投资金主要用于扩产。预期项目全部实施完成后,将新增椰子制品 8千吨、风味糖浆 1.2万吨、果蔬制品2.34 万吨的产能。

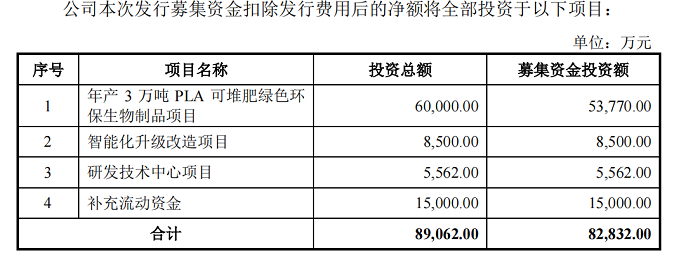

恒鑫生活的募投资金同样应用于扩产与补流,重点建设年产3万吨PLA可堆肥绿色项目。

无疑,扩产背后,是供应链企业们想借助资本进一步打造规模效应、深化护城河、提升竞争力的野心。

毕竟相对而言,新茶饮供应链的细分行业起步并不算早,行业集中度较低,门槛不高,中小玩家多,更好发挥头部效应很重要。

但一个严峻事实是,它们的产能利用率并不饱和。

过去三年,恒鑫生活的纸质餐具产能利用率分别为95.47%、69.77%和77.64%。新增产能或许出现难以被市场消化的局面。

虽然田野生活同期的产能利用率为70.37%、63.31%、86.51%,但细看其四大工厂近年的产能利用率,2021年田野农谷、攀枝花田野目前的产能利用率仅为44.10%、19.76%,仍处低位,且攀枝花田野仍处于亏损状态。

对于新增产能,田野股份在招股书里表示:“如果市场需求发生不可预见的重大变化,将直接影响此次上市拟新增产能的消化,公司可能存在产能过剩的风险。”

显而易见,如果盲目扩产,反噬风险不小,一方面会影响企业营收的稳定性,另一方面也会影响业绩增长的平稳性和可持续性。

不仅如此,长远而言,新茶饮供应链还要面对“金主爸爸”们的威胁。甚至新茶饮的下半场战争,是从改造供应链开始的。

新茶饮玩家们纷纷亲自下场布局供应链。喜茶亮相其在贵州梵净山的自有茶园,奈雪的茶在云南承包草莓园,茶颜悦色关注农产品收购,逅唐茶业包茶园建茶厂……

被认为盈利模式领先的蜜雪冰城,更是在供应链层面走在前边。早在2012年蜜雪冰城就实现了核心原料的自产。近一年左右的时间里,蜜雪冰城更是相继成立了海南鲜易达供应链、河南雪王科技、大咖国际企业管理、重庆雪王农业等公司,自上而下全面打通供应链体系。

的确,对新茶饮企业而言,代工虽然高效节省成本,但剥离同质化枷锁同样重要。毕竟竞争环节是全链条的,要把更多主动权掌握在自己手里。

更进一步,新茶饮品牌的规模化发展,开始越来越看重“安全”的因素。像宝立食品、田野股份作为食品原料的供应商,都面临着食品安全的持续拷问。

并非过于紧张,2020年,宝立食品的供应商之一东方先导,涉嫌生产经营不符合标签标注食品案被上海市闵行区市场监督管理局处罚。

打铁还需自身硬。降维打击的挑战下,供应链企业们显然无法独善其身。

结语

可以看到,新茶饮供应链企业们的生存表面滋润,但暗线的强烈竞争、行业洗牌、原材料压力等因素带来的挑战不可谓不大。

更深层而言,对新茶饮行业强烈的依赖性,导致供应链企业们议价能力、业绩稳定性待考。产能利用率的下滑、毛利率的承压也都是不佳信号。

新茶饮供应链企业们当下处于成长爆发期的高增业绩,可持续性依然是个问号,甚至生存状态不比新茶饮企业轻松,更大的挑战还在继续。